INFORMAÇÃO DE CRIPTOATIVOS NA DECLARAÇÃO DE AJUSTE ANUAL DA PESSOA FÍSICA

Como é de notório conhecimento, a Receita Federal do Brasil (RFB), seguindo as demais entidades internacionais de fiscalização financeira, passou a exigir que as Exchanges (corretoras destes ativos) e os usuários brasileiros de criptoativos passassem a prestar informações recorrentes das transações envolvendo criptomoedas, por meio da Instrução Normativa RFB nº 1888, de 03 de maio de 2019.

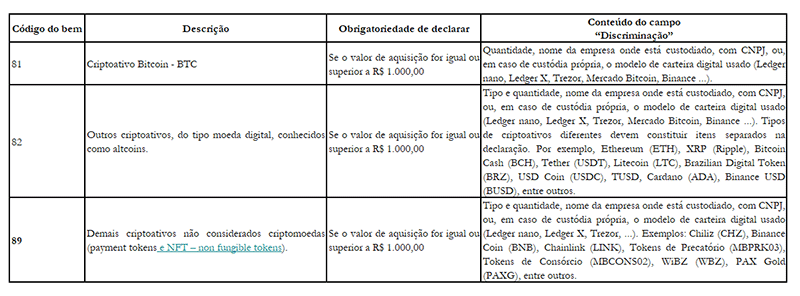

Desta feita, evoluindo em tal raciocínio, restou óbvio que a RFB passaria a exigir que estes criptoativos também fossem informados na Declaração de Ajuste Anual da Pessoa Física, assim como o fez esse ano, chegando a incluir códigos específicos e regras para os criptoativos, a seguir:

De acordo com a regulamentação atual, os criptoativos, tais como as moedas virtuais Bitcoin (BTC) e Ethereum (ETH) não são considerados como ativos imobiliários, nem como moeda de curso legal, no entanto, podem ser equiparados como ativos financeiros, vez que possuem representação econômica e são comercializáveis, logo estariam sujeitos a ganho de capital, motivo pela qual RFB exige que os mesmos sejam declarados pelo “valor de aquisição” na Ficha de Bens com os códigos acima no programa da Declaração Anual.

Nesse contexto, os ganhos obtidos com a alienação desses ativos digitais, cujo total alienado no mês seja superior a R$ 35.000,00 são tributados, a título de ganho de capital, segundo alíquotas progressivas estabelecidas em função do lucro, e o recolhimento do imposto sobre a renda deve ser feito até o último dia útil do mês seguinte ao da transação, no código de receita 4600.

As transações com valores abaixo de R$ 35.000,00 mensais se enquadrarão na regra de isenção, sendo que tal regra deve observar o conjunto de criptoativos ou moedas virtuais alienados no Brasil ou no exterior, independente de seu nome (bitcoin, ethereum, litecoin, tether …). Caso o total alienado no mês ultrapasse esse valor, o ganho de capital relativo a todas as alienações estará sujeito à tributação.

É sempre importante ressaltar que, a prestação da informação inicial da aquisição (custo de aquisição) do criptoativo é essencial para a redução do lucro tributável, vez que a base de cálculo do ganho de capital é representada pela diferença entre o valor praticado na alienação e o valor de aquisição, razão pela qual deverá o usuário destes criptoativos estar sempre atento para demonstrar e comprovar tal custo de aquisição.

Ante o exposto, é recomendável que o contribuinte guarde a documentação que comprove a autenticidade das operações de aquisição e de alienação, além de prestar informações relativas às operações com criptoativos ou moedas virtuais, por meio da utilização do sistema Coleta Nacional, disponível no e-Cac, quando as operações não forem realizadas em exchange ou quando realizadas em exchange domiciliada no exterior, nos termos da Instrução Normativa RFB nº 1.888, de 3 de maio de 2019.

Estaremos à disposição para os esclarecimentos adicionais que se fizerem necessários.

UBS ADVOGADOS

Renato Sodero Ungaretti | ungaretti@ubs.adv.br

Erika Ferraciolli | erika@ubs.adv.br

Caio Cezar Pereira | csp@ubs.adv.br